この記事には広告を含む場合があります。

記事内で紹介する商品を購入することで、当サイトに売り上げの一部が還元されることがあります。

住宅ローンの繰上げ返済は、する派・しない派がいて当然ですし、どちらがベターかは状況・条件によるので一概にはいえませんが、私は繰り上げ返済する派。

過去にこのブログで住宅ローンの繰り上げ返済のことを何度か書きましたが、住宅ローン返済中は具体的な金額を書くのに少し抵抗があり、書いていませんでした。

ただ、昨年秋にめでたく住宅ローンを完済することができたので、繰り上げ返済を検討中の方の参考になるかなと思い、今回は具体的な金額も載せて、まとめてみます。

もくじ

わが家の住宅ローンの総額と繰り上げ返済額

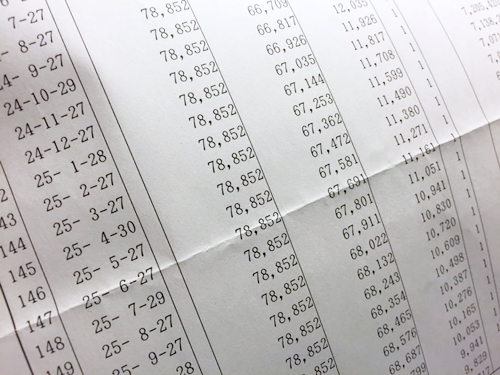

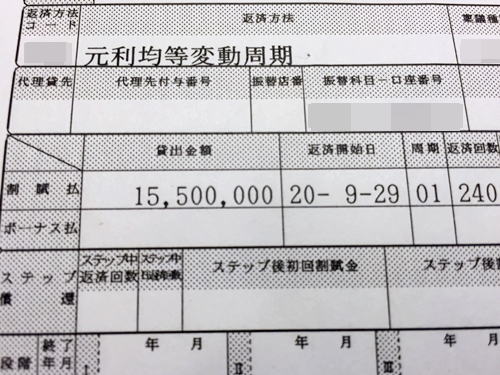

私は平成20年9月に1,550万円を20年ローンで借り入れ、それからほぼ年1回のペースで繰上げ返済を計6回行い、最終的に7年3ヶ月で完済しました。

- 借り入れ金額 15,500,000円

- 毎月のローン返済 87回(7年3か月)で 6,896,763円

- 繰上げ返済 6回で 9,715,996円

- 繰上げ返済手数料 6回で 126,000円

(ということで、手数料を含めたトータル返済額は 16,738,759円)

※私が住宅ローンを借りていたのは地元の信用金庫で、1回の繰り上げ返済につき(繰り上げ返済額にかかわらず)20,000円+税の手数料がかかりました。大手都市銀行やネット銀行だと、この繰り上げ返済手数料がかからないところもあるので、毎回もったいないなと思いながら支払ったものです。

<繰り上げ返済の記録>

1回目 21年2月 1,490,842円

2回目 22年4月 1,678,597円

3回目 23年1月 1,994,368円

4回目 24年1月 1,480,487円

5回目 25年1月 1,561,441円

6回目 26年6月 1,510,264円

=============

合計 9,715,996円 +手数料126,000円

借り入れ金額 15,500,000円(1550万円)に対して、16,738,759円(約1674万円)の支払いをしたことになり、利息+繰り上げ返済手数料として金融機関に支払った金額の合計は1,238,759円(約124万円)ということになります。

私が住宅ローンを借りたのは8年前のことで、私のローンは10年固定金利で2.25%でした。金利が1%を下回る金融機関がたくさんある現在からすると、かなり高い金利に感じますよね。その金利でも、最終的に支払った利息+繰り上げ返済手数料が124万円で済んだのは、やはり繰り上げ返済のおかげだと思っています。

そうそう、ローン返済中に金利の引き下げ交渉をしにいったこともプラスでした。詳しくは、言ったモン勝ち? 住宅ローンの金利引き下げ交渉に成功♪をどうぞ。

また、繰り上げ返済をしたことで、団体信用生命保険の保証料も一部返金がありました。(団体信用生命保険の期間が圧縮されたため)

私が繰り上げ返済を積極的にした理由

繰上げ返済が万人に向くわけではないことは理解していますが、うちの場合は、

- 築20年以上の中古住宅を購入したので、住宅ローン控除が最初からなかった。(控除による恩恵が受けられない。)

- 住宅ローン金利が2.25%と高かった。

- もともとの借入額がそこまで巨額ではなく、さらに不動産が3つに分かれているというちょっと特殊な状況で、ローンの借り換えをすると手数料が余分にかかるので、住宅ローンの借り換えはしたくなかった。

- 子どもが小学生のうちにローン完済をしたかった。

- 繰り上げ返済がモチベーションになって仕事をがんばることができた。(※これは私が収入の変動の大きいフリーランスだったため。)

などの理由で繰り上げ返済をしました。

収入、借入額(残債)、家族構成、年齢などによって条件が異なるため、一概にいうことはできませんが、ざっくり言えば、「借入額がそこまで大きくなく、金利が高め、住宅ローン控除の恩恵が受けられない」人は、繰り上げ返済をすると得になる可能性が高いです。

反対に、「住宅ローンの借入額が大きく、金利が安く、住宅ローン控除の恩恵を受けられる」人は、繰り上げ返済によるメリットが大きくない可能性があります。(住宅ローン控除もですが、団体信用生命保険も保険としての価値があるので。)

住宅ローンの繰り上げ返済(早期完済)をして、結局いくら得した?

私は繰り上げ返済を6回して20年ローンを7年3カ月で完済しましたが、もし一度も繰り上げ返済をせず、普通に20年かけて返済をしていた場合と比較して、どれぐらい得になっているのでしょうか。

住宅ローン借入時(2008年9月)の金利は2.25%で、10年固定金利。実際には10年目以降に突入する前に完済できたので、10年目以降の金利の計算が難しいのですが、仮にずっと2.25%の金利で、元利均等返済、一度も繰り上げ返済しなかったと想定すると、総支払額はおよそ1926万円という計算になります。

実際には、借り入れの3年後にローン金利の交渉をして、2.25%から1.95%への金利引き下げに成功しているので、1~3年目を2.25%、4年~20年を1.95%で計算してみると、総支払額は1887万円になります。わずか0.3%の引き下げですが、数十万の違いになるのですね。(※残債と残りの期間によってこの金額は変わります。)

10年目以降(2018年以降)の金利がもっと安ければ、さらに安くなる可能性もありますが、根拠となる数字がないので、上記の計算に従って比較することにします。

- 当初の借り入れ金額・・・1550万円

- 私が6回の繰り上げ返済+1回の金利引き下げをして支払った総額・・・約1674万円

- 繰り上げ返済せず、1回の金利引き下げをして、20年かけて返済した場合の総額・・・約1887万円

その差、実に200万円以上!

資産運用でもっと増やせるよ、という人もいるかもしれませんが、我が家の場合は繰り上げ返済でこれだけの金利を節約できたのはかなり大きかったです。

住宅ローン繰り上げ返済(早期完済) まとめ

住宅ローンの繰り上げ返済については、いろいろな考え方があり、状況や条件など家庭によってさまざまだと思いますが、私は繰り上げ返済をして良かったと思っています。子どもが小学生のうちに住宅ローンを完済できて、かなり気持ちが楽になったのも事実。

繰り上げ返済するのがいいのか、しないのがいいのか。

正解は結果論でしか語ることができないので、何がベストかを決めるのは難しいです。(寿命や天変地異にも左右されますが、それらは予測ができないので。)

それでも、ベストは選べずとも、ベターを選べるように、考えること・調べること・比較することを放棄せずに、ライフステージの変化に応じて柔軟に対応していけると良いのではないかな、と思います。

我が家は上に書いたような理由により住宅ローンの借り換えはしませんでしたが、条件によっては、繰り上げ返済よりも借り換えのほうが合っている場合もあるでしょう。しっかり調べて、何がベターかを決められると良いですね。

以上、繰り上げ返済で、20年の住宅ローンを7年3か月で完済した私の体験談でした。住宅ローンを返済中の方、繰り上げ返済を検討中の方の参考になれば幸いです。

▼住宅ローン完済間近な方はこちらの記事もどうぞ。

「抵当権抹消手続き」を自分で法務局で行えば、数万円の費用の節約になります